起原:柒财经

“桃李春风一杯酒,江湖夜雨十年灯。”

2014年3月,乘着体制篡改的东风,前海微众银行、上海华瑞银行、天津金城银行、浙江网商银行、温州民商银行,首批五家民营银行获准筹建,象征着民资入银的大幕隆重拉开。

此后六年,民营银行的队伍快速壮大,并跟着2020年4月无锡锡商银行的成就,暂时把数目敲定在了19家。

十年间,这些“后发先至”专注小微信贷,以新的生活章程,与传统买卖银行互补共融,错位竞争,马上崛起为金融领域的紧迫力量,但也在热烈的商天涯力中,轮动座席、品味冷暖……

01

首尾“范围”握续扩大中

公开贵寓炫耀,除了于今未刊发2023年年报的江西裕民银行,截止2023年末,其余18家民营银行系数财富总和达到1.94万亿元。但细化各家阐扬,有强有弱,有进有退,首尾“范围”在握续扩大中。

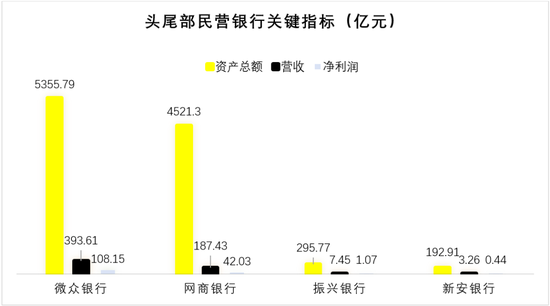

聚焦该策划,头部的微众银行和网商银行,各自背靠腾讯、阿里两大互联网巨头,流量填塞,受众各样,财富总和均逾越四千亿,分辨为5355.79亿元、4521.3亿元,较上年末增长13.02%、2.5%。

而尾部的辽宁振兴银行、安徽新安银行,财富总沙门不足300亿,分辨为295.77亿元、192.91亿元,较上年末增长10.73%、-8.37%。

粗豪诡计,微众银行的财富总和是新安银行的27倍。可若把时刻节点定格在2020年末,这一比值还仅仅19倍。

可见,经由三年奋力,硬汉恒强,“苍老”进一步把“小弟”甩在死后,体量对比愈发呈云泥之势。

接着看规划着力。2023年,18家民营银行系数营收为894.32亿元、系数净利润为212.53亿元。

▲数据起原:各银行财报

▲数据起原:各银行财报

其中,遥遥最初的仍然是微众银行和网商银行。前者营收393.61亿元,净利润108.15亿元;后者营收187.43亿元,净利润42.03亿元。

不珍惜出,“状元”+“榜眼”,二者就拿走了系数营收的6.5成,系数净利润的7成,而剩下的16家,看似东说念主多势众,却仅吃到3成独揽的“蛋糕”。

平摊下来,断层尾随的这16家民营银行,每家的营收不足20亿元,净利润不足4亿元,实力最弱的新安银行在2023年仅创收3.22亿元、创利0.44亿元。

值得一提的是,由于“缩表”的原因,微众银行和网商银行天然位列第一梯队,但身位也并不在兼并水平面。其实,在职何行业,参与者卷生卷死的终极齐是“虹吸快意”+“二八定律”:从多量玩家到少数几个玩家,再到三足鼎峙或两军对垒,以至于一枝独大。越是踱步的商场,越成心于龙头的证明、腾挪。

赫然,在民营银行赛说念,十年格杀,谁是领跑者,谁是掉尾者,面目基本剖析。

02

钱越来越难赚了

说到银行的盈利才调,一定离不开净息差。

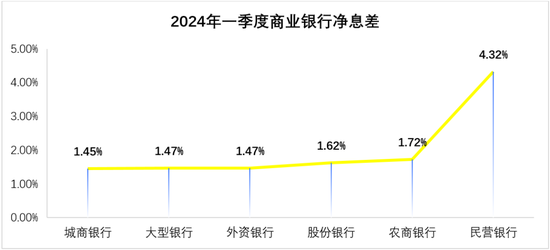

一个颠覆大众领悟的知识是,民营银行享有远高于行业平均水平的净息差。

字据国度金管局的统计申报,截止2024年一季度,买卖银行净息差为1.54%,较上年末的1.69%,减少0.15个百分点,较上年同期的1.74%,下跌0.2个百分点。

其中,大型买卖银当作1.47%,股份制买卖银当作1.62%,城市买卖银当作1.45%,农村买卖银当作1.72%,外资银当作1.47%,民营银当作4.32%。

▲数据起原:国度金管局的统计申报

▲数据起原:国度金管局的统计申报

相较之下,民营银行一骑绝尘,系数碾压式“吊打”。

不外,因为施行魄量小,信誉度较低,行径范围受限(“一转少许”样式),即便坐拥强悍的“恰饭”策划,民营银行也无法脱离近些年宏不雅经济深度退换、假贷需求疲软的“地球引力”,收获变得越来越难:事迹增速放缓或更始不定,更有甚者,还出现大幅“失血”的地方。

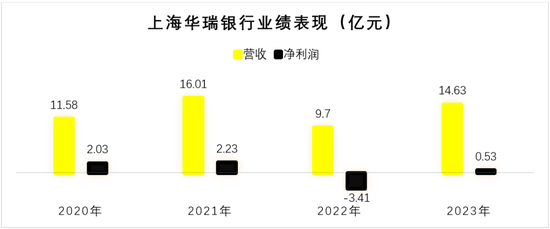

比如上海华瑞银行,2020年-2023年,其营收分辨为11.58亿元、16.01亿元、9.7亿元和14.63亿元,穿行在波动中;净利润分辨为2.03亿元、2.23亿元、-3.41亿元和0.53亿元,2022年生分多半吃亏,2023年扭亏为盈,可“落袋”却不行短长不分。

▲数据起原:上海华瑞银行财报

▲数据起原:上海华瑞银行财报

更窘态的是,该行还堕入“追债忙”。柒财经查阅天眼查,2020年-2023年,上海华瑞银行的涉诉案件分辨为48个、618个、2135个、1972个。自2024年以来,其涉诉案件仍是达到2558个,极度于月均牵累讼事255起。

而在上述涉诉案件中,上海华瑞银行的身份简直齐为原告,案由集会在借款条约纠纷。

也即是说,上海华瑞银行可能在贷款披发、贷后管制等轨范存在一些问题,进而需要通过法律路线催讨欠款。

安徽新安银行可谓是“难兄难弟”,2023年营收3.26亿元,同比微增0.47%,但净利润径直“脚踝斩”,为0.44亿元,降幅高达71.76%。

北京中关村银行亦增收不增利,2023年营收高潮24.49%,但净利润下滑30.02%。

对民营银行来说,脚下的穷苦并非一时,在净息差下行趋势仍未见底,疏导监管严厉打击包括以白名单、邀请注册、返现奖励等笼罩、擦边球本事进行的高息揽储和在注册地之外开展业务,接纳大额个东说念主入款等积恶违法当作,日子将会愈发穷苦。

尤其是他乡展业强调对线上渠说念适度,无疑于对民营银行当头棒喝。该布景下,若何诱导和留下客户,进而玩转“钱生钱”的游戏,或许难上加难。

03

财富质地加快恶化

十年光阴如白驹。当低落的果实摘完,困扰民营银行的,不啻于“钱越来难赚了”,还有加快恶化的财富质地。

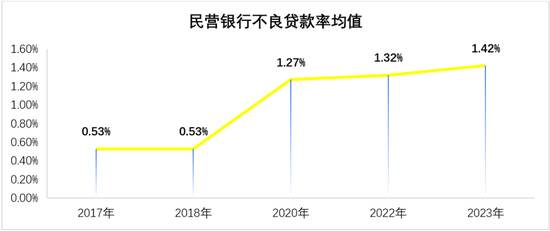

一方面,不良贷款率合座走高。

据柒财经梳理,2017年末,民营银行不良贷款率均值为0.53%,与2018年末握平,2020年末进步到1.27%,2022年为1.32%,2023年持续上扬到1.42%,合座划出的是一条45°朝上的弧线。

▲数据起原:民营银行财报

▲数据起原:民营银行财报

另一方面,拨备覆盖纯碎线走低,从2019年Q1的510.18%“俯冲”到2023年的224.67%。

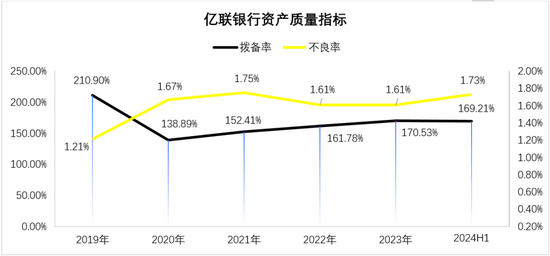

以地处吉林的亿联银当作例,其2018年的不良贷款率0.003%,可谓低到尘埃里,2019便一举狂飙到1.21%,此后进阶到2021年的1.75%,抬升速率不行谓不快。

2022年和2023年,该行的不良贷款提醒会在1.61%,但很快便在2024年上半年从头反弹至1.73%,处在同行高位。

拨备覆盖率则反向行之,2019年尚为210.9%,之后四年时降时升,2023年落在170.53%,2024年上半年再度缩水1.32个百分点,为169.21%,距离银监部门端正的150%的“红线”委实不远了,能开释盈余的空间也没几许了。

▲数据起原:亿联银行财报

▲数据起原:亿联银行财报

反不雅同阵营的无锡锡商银行和温州民商银行,2023年不良贷款率分辨为0.68%、0.89%,拨备覆盖率分辨为531.55%、290.93%。

一定进度上,这种情形折射出民营银行在领域和事迹差距冉冉拉大的同期,财富质地也在同步分化。

追想金融业态的本质,越是碰到震动的外部环境,越要喜欢财富质地的恰当可控;越是濒临震动的行情,越要“反脆弱”,西宾搪塞弯曲时的韧性、弹性。

“高不良、低拨备”,意味着亿联银行内控有待加强,信用风险有待化解,而其为潜在的“灰犀牛”、“黑天鹅”等突发事件,以及由此可能产生的,需要抵补的损失准备的资金“安全垫”并不够健硕,业务运营健康度欠佳。

天然,财富质地说来话长的也不唯有亿联银行,湖南三湘银行、四川新网银行、北京中关村银行亦是如斯。

2020年-2023年,湖南三湘银行的不良贷款率从1.62%到1.75%,四川新网银行的不良贷款率从1.19%到1.71%,北京中关村银行的不良率从0.89%到1.57%,可不雅的涨幅清晰出不好的信号。

首尾“范围”握续扩大,钱越来越难赚,财富质地加快恶化……总体来讲,当下民营银行的处境紧闭乐不雅。

更紧迫的是,下个十年,不再“水宽鱼大”,谁会留在牌桌?谁又将被挤出局?常言说念,“猛火真金”,的确的挑战其实才刚刚启动。

海量资讯、精确解读,尽在新浪财经APP

海量资讯、精确解读,尽在新浪财经APP

管事剪辑:曹睿潼